氨基酸是一种含有氨基和羧基的一类有机物的通称, 是构成动物营养所需蛋白质的基本物质。目前主流的氨

氨基酸是一种含有氨基和羧基的一类有机物的通称, 是构成动物营养所需蛋白质的基本物质。目前主流的氨基酸生产方法是以玉米淀粉做的葡萄糖作为碳源,补加各种无机盐及氮源,通过生产菌种进行新陈代谢,得到所需的产物,再进行提纯、烘干、包装。

氨基酸种类非常之多,但主要的氨基酸品种为谷氨酸、赖氨酸、苏氨酸、蛋氨酸和色氨酸。

中国是全球主要发酵类氨基酸生产国和消费国。2019 年中国赖氨酸产量193.0万吨, 占全球比重为 63%;主要生产企业有伊品、希杰、梅花、ADM等。伴随着玉米价格走高,赖氨酸加工利润快速萎缩,行业利润同比下降幅度达到96%,行业开工率同比降幅达到9个百分点。出口市场面临囧局,氨基酸出口均价呈现下滑态势,其中赖氨酸、蛋氨酸、苏氨酸、色氨酸年度出口均价同比分别下降16%、39%、21%、39%。

赖氨酸产能在行业整体过剩,市场景气度持续低迷以及竞争加剧压力下,低效产能开始慢慢地退出,行业集中度慢慢地提高,为行业未来发展提供了初步的契机。

进入2020年,玉米价格居高不下,持续上行,给赖氨酸加工公司能够带来压力,大部分厂家处于亏损状态,部分厂家停产减产,供应有所收缩。同时,猪肉价格高企,养殖企业加快出栏,且中央储备冻猪肉以及进口冻猪肉不断入市,制约了猪料对赖氨酸的需求,使得未来价格运行依旧处于迷蒙状态。

苏氨酸是一种必需的氨基酸,大多数都用在医药、化学试剂、食品强化剂、饲料添加剂等方面。特别是饲料添加剂方面的消费量增长快速,它常添加到未成年仔猪和家禽的饲料中,是猪饲料的第二限制氨基酸和家禽饲料的第三限制氨基酸。在配合饲料中加入苏氨酸,能调整饲料的氨基酸平衡,促进禽畜生长。可改善肉质,可改善氨基酸消化率低的饲料的营养价值,可降低饲料原料成本,因此在欧盟国家(主要是德国、比利时、丹麦等)和美洲国家,已广泛地应用于饲料行业。

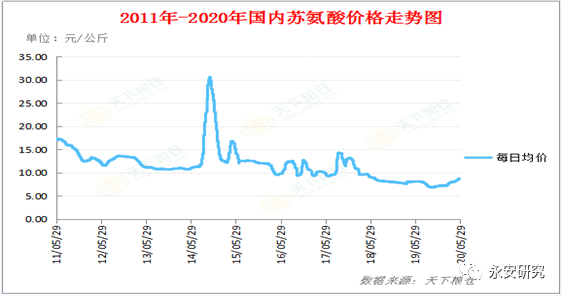

截至2019年底,我国苏氨酸生产企业10家,总产量64万吨,占全球产量比重90%,主要生产企业有梅花、阜丰、伊品、ADM等。与赖氨酸形势相似,去年苏氨酸价格趋势震荡下跌,行业开工率仅有55%,与2018年比下降10个百分点,行业利润同比下降153%。

值得庆幸的是,伴随着行业落后产能的被压缩,玉米价格的提高,苏氨酸市场行情报价在2020年上半年发生积极变化,向上倾向持续不断的发展,出口市场也有了实质性增长,据海关总署数据,2020年1-4月,我国苏氨酸累计出口19.23万吨,同比增长13.98%。

蛋氨酸又被称为甲硫氨酸、甲硫基丁氨酸,是构成蛋白质的基本单位之一,是必需氨基酸中唯一含有硫的氨基酸。是动物“必需氨基酸”之一,同时也是很多动物生长的第一“限制性氨基酸”。

目前国内外市场销售的蛋氨酸包括四个品种:固体蛋氨酸、液态羟基蛋氨酸(MHA)、液体蛋氨酸钠盐和固体羟基蛋氨酸钙盐,其中用量最大的是固体蛋氨酸和 MHA。固态蛋氨酸实际为 DL-蛋氨酸(D-型和 L-型各占 50%的混合物),液态蛋氨酸其实就是羟基蛋氨酸,产品为 88%浓度的粘稠溶液,其在生物体中可以被转化为L-蛋氨酸,从而具备与固态蛋氨酸相同的生物学功能。蛋氨酸在动物的生长发育和新陈代谢过程中被大量消耗,又是大豆饼粕等饲料原料中最易缺乏的一种氨基酸,因此蛋氨酸大范围的使用在畜产饲料中作为营养补充剂和生长发育促进剂。对于禽类、高产奶牛和鱼类,蛋氨酸一般是第一限制氨基酸,对于猪,蛋氨酸一般是第二限制性氨基酸。无法自然合成蛋氨酸,一定要通过采食摄取。

家禽饲料行业是蛋氨酸最主要的终端消费市场。由于蛋氨酸容易被鸡吸收而转变为鸡肉蛋白,在鸡饲料中添加蛋氨酸,可减少饲料消耗,具备很高的经济效益。在营养成分摄取量一致的前提下,假设每单位重量饲料中添加 0.20%蛋氨酸,约可节约总生产所带来的成本 23%,即蛋氨酸能够为客户创造的价值约为其自身价格的 8 倍。

蛋氨酸是鱼、虾和贝类等水生动物的第一或第二限制氨基酸。水产饲料中添加蛋氨酸,能改善氨基酸的平衡程度,使得饲料中的氨基酸和蛋白质更具营养价值,提高饲料蛋白质的消化利用率。一般而言,饲料中添加一定的赖氨酸和蛋氨酸后,能够更好的降低饲料中的粗蛋白质2%以上,且不影响使用效果。由于蛋氨酸易溶于水,目前水产养殖中通常使用鱼粉作为蛋白质来源。鱼粉占饲料成本的20-40%,是饲料成本的最大来源。

目前全球蛋氨酸产能约 200 万吨,2019 年全球蛋氨酸需求大约在145 万吨左右。“十三五”期间,全球蛋氨酸的消费增速大约在 5-6%,最近两年,因为非洲猪瘟等原因,蛋氨酸的需求增速约在 7-8%。

全球蛋氨酸的产能大多分布在在赢创、安迪苏、诺伟司、住友、紫光、希杰、伏尔加、新和成八家生产商。赢创、安迪苏、诺伟司和住友是这个行业的领军者。其中,诺伟司在北美市场占有率较高, 赢创和安迪苏则为该市场的主要参与者。在中国及亚太市场,赢创、安迪苏、住友、新和成和宁夏紫光为主要参与者,诺伟司的市场占有率则相比来说较低。在其他区域市场,市场的主要参与者均是赢创、安迪苏及诺伟司。2019 年国内的蛋氨酸产能 33 万吨,产能大多分布在在新和成、重庆紫光和安迪苏。产量大约在 25 万吨左右,由于安迪苏的产量中有接近 6 成需要外销,紫光的开工不平稳,中国的蛋氨酸每年需要进口 20+万吨左右,对外依存度较高,赢创和希杰是主要的蛋氨酸进口商。

忧中见喜的是,进入2020年后,我国蛋氨酸出口出现增长,据海关总署数据,2020年1-6月,我国蛋氨酸累计出口10.08万吨,同比增长7..81%,国际市场的略微走好,使得受当前国内鸡蛋价格下降、家禽养殖存栏降低、补栏不及等影响的蛋氨酸需求下滑态势出现一定的缓和,为未来市场复苏赢得时间。

展望后市,氨基酸各品种价格在玉米、淀粉价格走高影响,成本延续居高不下局面,企业挺价意愿浓郁,后期延续稳中偏强格局的概率颇大。在下游需求不见彻底好转的情形下,行业产能扩张障碍较大,产业集中度正在向着更加集中的方向转化,这种转化能否为产品定价带来决定性作用尚难断言。产量上看,需求不力难以使得利润出现起色,出口市场受到贸易保护主义影响,持续增长的概率不大,因此产量呈现持平状态的可能性较大。